TradingLift.com

blog indipendente di Analisi Tecnica,

a cura di Federico Dalla Bona

0034-605-16-76-28

ultimo aggiornamento: 04/07/2025 alle ore 19:04

Info analisi : federicodallabona@tradinglift.com - cell.diretto & WhatsApp 0034.605.16.76.28 lun-ven h.10.30-12.00 e h.17.00/18.30

Abbonamenti e amministrazione : info@tradinglift.com - helpdesk@tradinglift.com - tel. 0034.928.288.833

FAQ

Appuntamento fisso su Class CNBC ogni secondo e quarto lunedi del mese alle ore 9.00

Prossimi appuntamenti su Class-CNBC:

Lunedì 30 Giugno alle ore 9.00

Lunedi 14 Luglio alle ore 9.00

Lunedi 28 Luglio alle ore 9.00

Segui la diretta su www.video.milanofinanza.it o sul canale 507 di Sky

ATTIVA ORA IL SERVIZIO WHATSAPP

ricevi le analisi in tempo reale

senza costi aggiuntivi

Tutte le analisi presenti su questo blog e sulle newsletters sono stilate da Federico Dalla Bona per conto di 27N-15W TRADING METHODS S.L., società indipendente di analisi tecnica, proprietaria ed editrice di www.TradingLift.com. E' fatto assoluto divieto di duplicazione, riproduzione o divulgazione anche parziali di tutti i contenuti presenti sul sito e sulle newsletters.

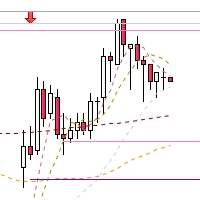

Esempio 3 : La terza immagine raffigura la rottura di una resistenza. I prezzi tentano in più occasioni di oltrepassare il livello, fino a quando riescono a chiudere una candela su grafico a 30 minuti sopra al medesimo. Il momento della rottura è evidenziato al centro del rettangolo rosso. In questo caso il mercato non ha accelerato al rialzo immediatamente dopo la rottura, ma è rimasto ancora per altre due candele ad esercitare pressione sul livello prima di salire definitivamente.

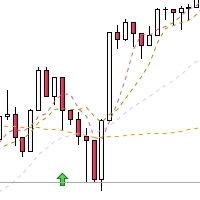

Esempio 3 : La terza immagine raffigura la rottura di una resistenza. I prezzi tentano in più occasioni di oltrepassare il livello, fino a quando riescono a chiudere una candela su grafico a 30 minuti sopra al medesimo. Il momento della rottura è evidenziato al centro del rettangolo rosso. In questo caso il mercato non ha accelerato al rialzo immediatamente dopo la rottura, ma è rimasto ancora per altre due candele ad esercitare pressione sul livello prima di salire definitivamente. Esempio 4 : A lato vediamo un esempio di reazione dei prezzi da un supporto. Ben quattro candele toccano minimi entro l’area da cui ci si aspetta il rimbalzo, prima di reagire come da attese.

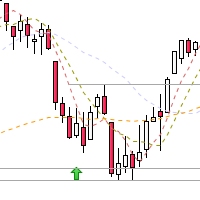

Esempio 4 : A lato vediamo un esempio di reazione dei prezzi da un supporto. Ben quattro candele toccano minimi entro l’area da cui ci si aspetta il rimbalzo, prima di reagire come da attese. Esempio 5 : Qui invece vediamo tipico caso di falsa rottura di un supporto. I prezzi fanno registrare tre candele a contatto con il livello, l’ultima delle quali scende leggermente sotto ma chiude abbondantemente sopra. Non è sufficiente che il livello venga violato durante la formazione della candela per considerarlo rotto al ribasso : la rottura deve sempre essere confermata in chiusura di candela.

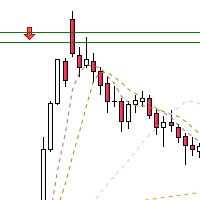

Esempio 5 : Qui invece vediamo tipico caso di falsa rottura di un supporto. I prezzi fanno registrare tre candele a contatto con il livello, l’ultima delle quali scende leggermente sotto ma chiude abbondantemente sopra. Non è sufficiente che il livello venga violato durante la formazione della candela per considerarlo rotto al ribasso : la rottura deve sempre essere confermata in chiusura di candela. Esempio 6 : L'ultima immagine illustra l’inattesa rottura di un supporto in uno scenario rialzista, confermata da una chiusura di candela su grafico a 30 minuti. La freccia rossa evidenzia la candela che genera la rottura. Da quel momento lo scenario rialzista è interrotto e si deve aggiornare l’analisi per individuare uno scenario nuovo.

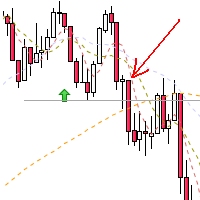

Esempio 6 : L'ultima immagine illustra l’inattesa rottura di un supporto in uno scenario rialzista, confermata da una chiusura di candela su grafico a 30 minuti. La freccia rossa evidenzia la candela che genera la rottura. Da quel momento lo scenario rialzista è interrotto e si deve aggiornare l’analisi per individuare uno scenario nuovo.